Dans la grande majorité des cas, l’achat d’un bien immobilier repose sur un prêt hypothécaire, que les familles remboursent généralement sur quelques dizaines d’années, 30 ans au maximum. Cela dépend fortement de la nature du bien et des besoins du client. Dès lors que vous vous positionnez sur un bien, vous devez avoir un plan de financement en tête : les dépenses totales, les ressources disponibles et une idée concrète du montant à emprunter.

Les dépenses : n’oubliez aucun détail !

Au moment d’un achat immobilier, le prix de revient du bien n’est pas le seul élément que les nouveaux propriétaires doivent financer. Bien qu’il s’agisse du poste de dépenses principal, il ne faut pas omettre les frais annexes qui viennent se greffer au projet. Par exemple, vous allez rémunérer le notaire qui s’occupe de la transaction : il récupérera des taxes directement reversées à l’administration fiscale, réclamera le remboursement de certaines dépenses (frais relatifs à la demande de certaines pièces administratives) et vous facturera également ses honoraires. A cela s’ajoutent d’éventuels frais d’assurance, la commission de dossier et d’autres frais administratifs.

« Il ne faut pas omettre les frais annexes qui viennent se greffer au projet. »

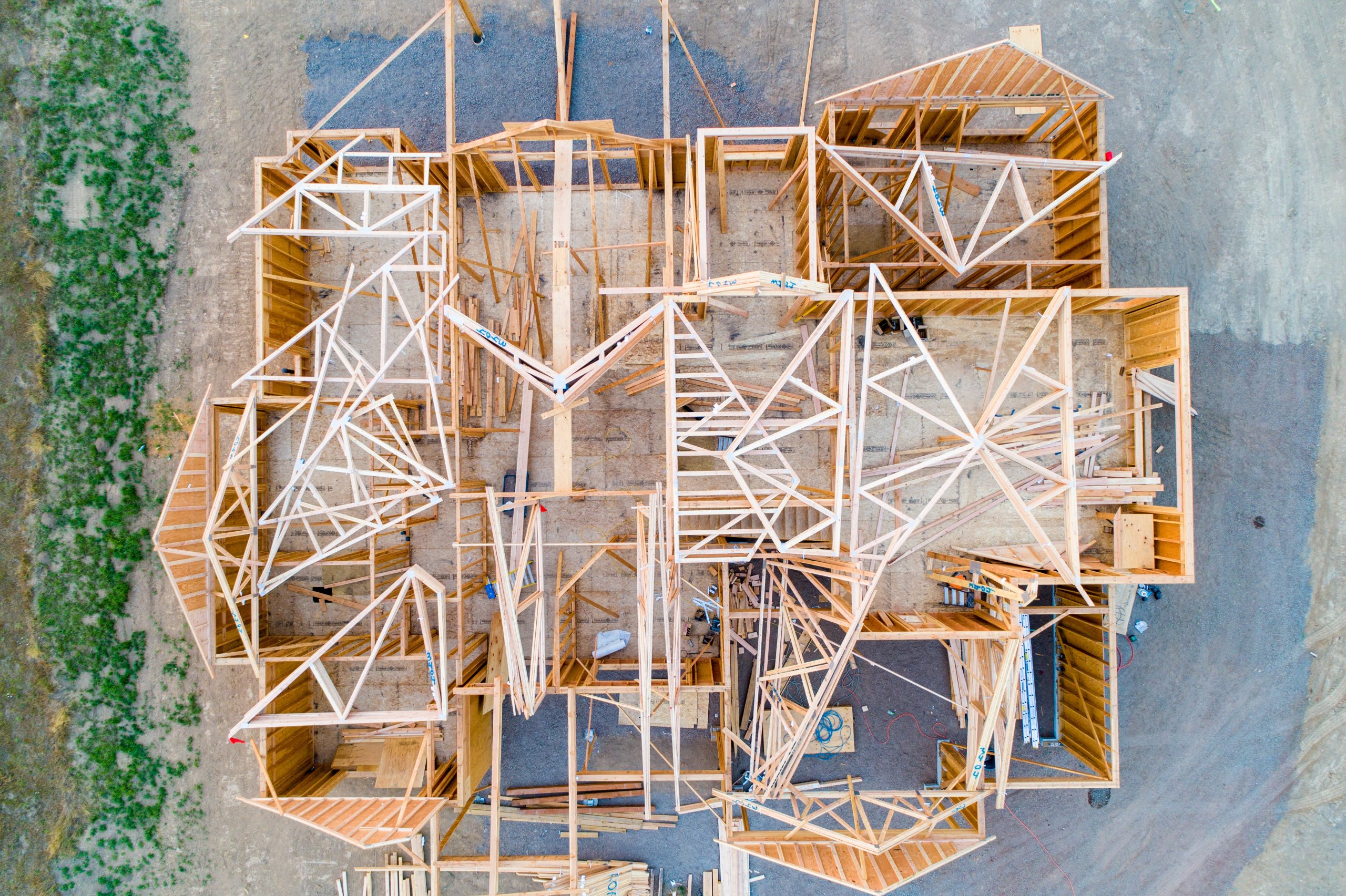

La construction, l’achat, la rénovation voire la transformation d’un logement est un projet important. Une telle aventure, impliquant un investissement financier et personnel conséquent, mérite une préparation minutieuse et un partenaire financier de confiance. Les Conseillers Logement de Spuerkeess, Banque N°1 des prêts immobiliers, se tiennent à votre disposition pour déterminer, ensemble avec vous, un plan de financement sur mesure, parfaitement adapté à vos besoins.

Les ressources : définissez le montant de votre apport

Bien sûr, pour faire face à tous ces frais, vous pouvez prendre en compte toutes vos ressources : épargne, héritage, ou la somme provenant de la vente de votre précédent bien (si vous n’êtes pas primo-accédant). Dans ce dernier cas, vous pourriez demander un financement intermédiaire sous forme de crédit pont en attendant la vente de votre ancien bien immobilier. Cette analyse du capital immédiatement disponible à l’achat vous permettra d’identifier la somme dédiée à l’apport.

En fonction de l’établissement de crédit avec lequel vous signez, on préconisera un apport de 20 à 30 % du prix total. Si toutes vos ressources à disposition ne suffisent pas pour réunir le montant exigé, envisagez une hypothèque sur un autre bien ou terrain, ou demandez à un proche de se porter garant. Vous pouvez aussi tenter de négocier un apport plus faible avec la banque . La Garantie de l’État facilite l’accès à la propriété.

L’emprunt : identifiez précisément vos capacités de remboursement

Après avoir analysé vos ressources en termes de capital, vous allez devoir faire le point sur vos revenus et dépenses mensuels, afin de connaître précisément votre capacité d’endettement. Concrètement, il s’agit du montant que vous pouvez dépenser chaque mois pour assumer le crédit, sans vous mettre en difficulté. Le plus souvent, les banques considèrent que ce « taux d’effort » ne doit pas dépasser le tiers de vos revenus totaux.

Naturellement, pour faire un maximum d’économies sur les intérêts et sur l’assurance de prêt, vous devez écourter la durée du contrat autant que possible. Car plus vous remboursez vite, moins l’emprunt coûte cher ! Malgré tout, ce choix implique de voir le montant des mensualités augmenter : assurez-vous de conserver suffisamment d’argent pour subvenir aux besoins de toute la famille, même en cas d’imprévus. L’assurance solde restant dû (ASRD) peut vous apporter une sécurité supplémentaire en cas de décès de l’assuré. Ainsi, le solde du capital encore à rembourser sera versé au bénéficiaire de l’assurance.

« Plus vous remboursez vite, moins l’emprunt coûte cher. »

Plan de financement : ne le faites pas seul !

Plus il est précis et solide, plus votre plan de financement aura de chance d’aboutir. En ce sens, n’hésitez pas à solliciter des professionnels pour vous conseiller dans sa mise en place, afin de bien anticiper toutes les dépenses et de respecter le taux d’endettement maximal toléré par les banques.

Si vous voulez avoir un premier aperçu de ce qui vous attend, établissez votre propre plan de financement gratuitement sur www.bcee.lu/logement/planification

Naturellement, les structures qui accordent les crédits exigent de nombreuses garanties et une certaine stabilité professionnelle. Préparez d’ores et déjà vos derniers bulletins de salaire, demandez un certificat de rémunération et faites éditer tous les devis si vous avez prévu des travaux. Cela afin d’arriver avec un dossier complet à soumettre au banquier…